Bankovní sektor opět v centru pozornosti Investorů

6 minut na čtení

Bankovní sektor v USA se dostavá do centra pozornosti investorů. Akcie největších světových korporací klesají extrémně rychle. Akcie Meta Platforms Inc. (NASDAQ: FB) jsou o 50 % níže než jejich poslední historické maximum. Akcie Citigroup Inc. (NYSE: C) se propadly o 30 %. Akcie Microsoft Corporation (NASDAQ: MSFT) klesly o 22 % a Apple Inc. (NASDAQ: AAPL) klesl o 17 %.

Na žebříčcích rozvíjejících se společností je obrázek ještě dramatičtější. Například akcie Peloton Interactive Inc. (NASDAQ: PTON) se aktuálně obchodují 86 % pod historickým maximem a akcie ChargePoint Holdings (NYSE: CHPT) se po 76% ztrátě právě začaly zotavovat.

Dokonce i akcie společnosti Tesla Inc. (NASDAQ: TSLA), která začala vytvářet čistý zisk, se nyní obchodují 30 % pod historickým maximem. Otázka zní, je nyní vhodná doba na nákup těchto akcií?

Proč ceny akcií Klesají

Na první pohled by se mohlo zdát, že čím níže ceny akcií klesají, tím více se na nich dá vydělat, když se odrazí zpět na výchozí úrovně. Na akciovém trhu však věci nejsou tak jednoduché. Pokud ceny určitých akcií klesají, jsou za jejich poklesem rozhodně pádné důvody.

Například 50% pokles akcií Meta Platforms lze připsat obavám investorů, že cena akcií dosáhla svého vrcholu. Prudký pokles zaznamenaly po zveřejnění čtvrtletní zprávy, která implikovala zpomalení růstu uživatelů v blízké budoucnosti. Tržby nedosáhly očekávané úrovně a management poskytl slabý odhad budoucích příjmů. Pokud jsou důvody pro obavy platné, akcie se nikdy nevrátí na předchozí maxima.

Došli jsme tedy k závěru, že hledat zjevné outsidery, do kterých bychom investovali, není nejlepší strategií. Výnosnější variantou je investování do společností, které mají šanci zvýšit své příjmy. A to by nemělo podléhat talentu či charismatu managementu společnosti, ale mělo by vycházet z celkové ekonomické situace, která předpokládá příliv peněz do určitého odvětví.

Kdo profituje ze Zvýšení úrokových sazeb v USA

Dne 16. března 2022 se Fed rozhodl zvýšit úrokovou sazbu z 0,25 % na 0,5 %. Akciové indexy obvykle po takových zprávách začnou klesat, ale tentokrát to bylo jiné. Investoři předpovídali růst, a proto očekávání již zahrnuli do cen. To je důvod, proč akciové indexy po zveřejnění výsledku zasedání Fedu zamířily nahoru.

Investory rostoucí úroková sazba rozhodně nepotěší a je důležité vědět, co hodlá Fed udělat dál. Inflace v USA vzrostla na nejvyšší hodnotu za 25 let. Šéf Federálního rezervního systému Jerome Powell oznámil, že regulátor letos plánuje několik zvýšení úrokových sazeb.

Pro společnosti s velkými dluhy je to špatná zpráva. Jejich finanční zatížení poroste, protože porostou náklady na nové úvěry. Zatímco na obsluhu starých úvěrů s pohyblivým úrokem budou potřebovat více peněz. Při logickém uvažování snadno najdeme toho, kdo vydělá na těchto změnách - bankovní sektor.

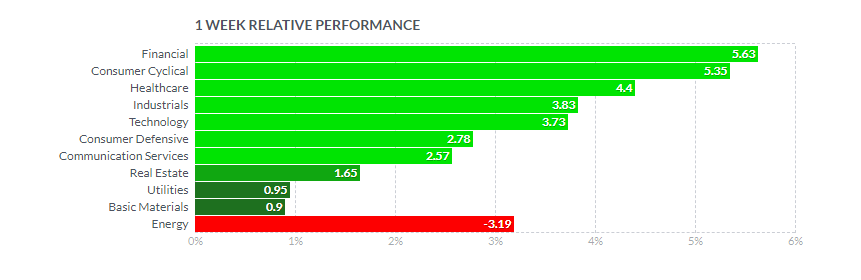

Náš závěr může potvrdit růst cen jejích akcií. Pohyby cen akcií z různých sektorů ekonomiky uvidíte na grafu níže. Je zřejmé, že lídrem je finanční sektor.

Jak vybrat Akcie ve Finančním sektoru

Zaměřili jsme naši pozornost na americkou úrokovou sazbu. Hledáme proto finanční společnosti z této země. Přejděte na Finviz.com, pomocí nástrojů pro skenování a filtrování najděte společnosti s největší tržní kapitalizací.

Jednou ze společností v seznamu bude společnost Warrena Buffetta, Berkshire Hathaway Inc. (NYSE: BRK), ale to není přesně to, co odpovídá našim filtrům, protože akcie vzrostly na své historické maximum.

Společnost se také angažuje v pojištění, železniční dopravě, výrobě a prodeji elektrické energie. Což znamená, že má široce diverzifikovaný příjem a není příliš ovlivněn nárůstem úrokové sazby. Je proto klíčové, abyste prověřili aktivity společnosti předtím, než zvážíte investování do jejích akcií.

Mezi přední finanční instituce, které poskytují půjčky, patří JPMorgan Chase & Co. (NYSE: JPM) a Bank of America (NYSE: BAC).

Bankovní sektor v USA - Charakteristika akcií JPMorgan Chase & Co

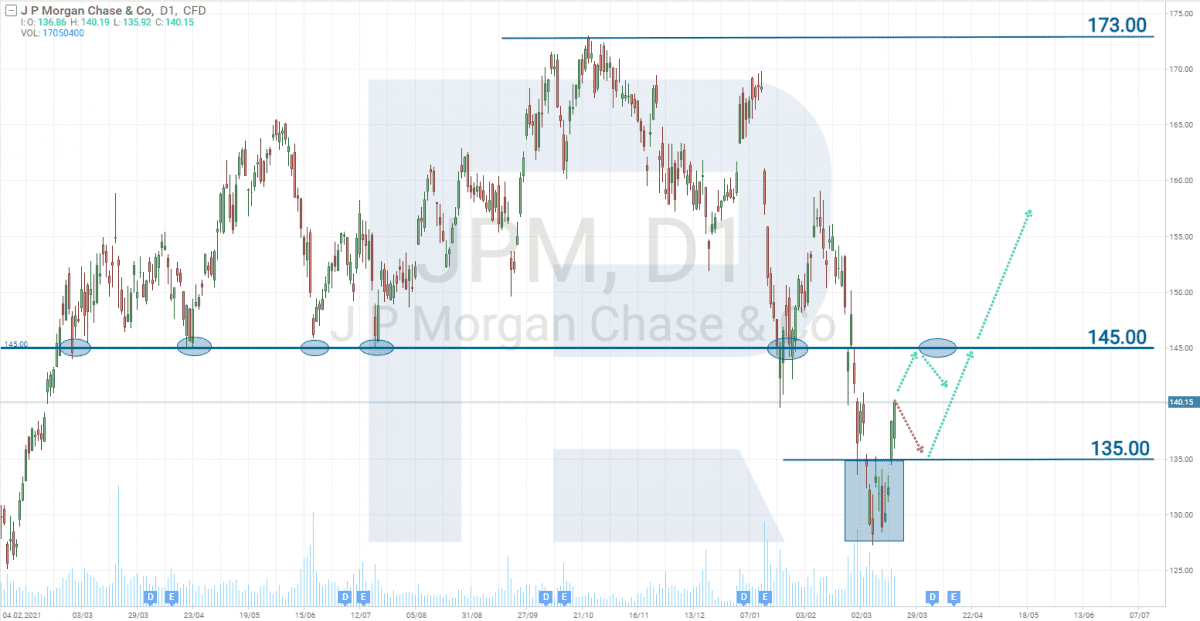

Podívejte se na cenový graf. Akcie společnosti JPMorgan Chase & Co. se obchodují o 20 % pod svým historickým maximem. Akcie však začaly růst po zveřejnění výsledku zasedání Fedu. Navíc je na grafu pattern obrácené dvojité dno. Cena prorazila i klíčová úroveň 135 USD, což může signalizovat růst.

Kromě fundamentálních faktorů, které pohánějí peníze k bankovním subjektům, máme potvrzení růstu technickou analýzou.

Silnější úroveň rezistence je na 145 USD. Pokud se ceně akcií podaří vzrůst nad ni, může to být signálem dalšího růstu, a to dokonce až na maximum 173 USD.

Bankovní sektor v USA - Charakteristika akcií Bank of America

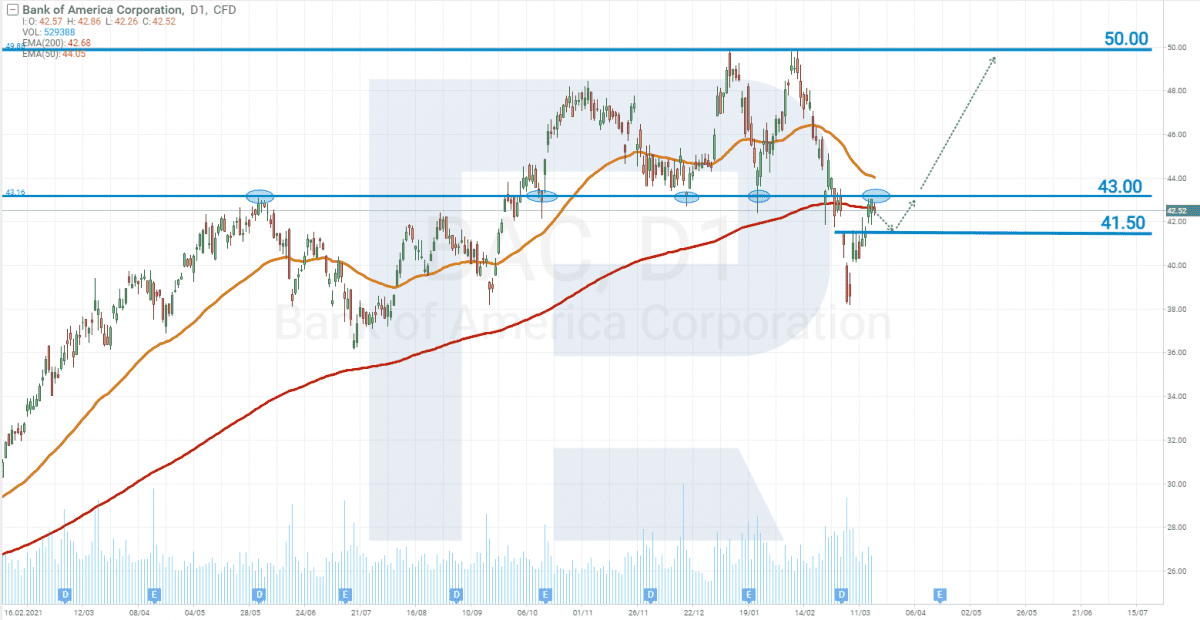

Akcie Bank of America klesly o 23 % ze svého maxima, ale za posledních několik dní se zotavily přibližně o 10 %. Všimněte si také, že tato banka je jednou z největších, která poskytuje úvěry podnikům.

Zpráva za 1. čtvrtletí 2022 bude předložena až v dubnu. Ale při pohledu na výsledky 4. čtvrtletí 2021 můžeme být optimisté. Ve srovnání se statistikami za stejnou část roku 2020 se tržby zvýšily o 10 % a zisk na akcii vzrostl o 29 %.

Vedení Bank of America předpovídá další nárůst příjmů v roce 2022. Důvodem je letos větší poptávka po úvěrech díky konci pandemie a růst úrokových sazeb.

Akcie nyní testují úroveň 43 USD. Ceně akcií se na první pokus pravděpodobně nepodaří překročit tuto cenu. Za posledních osm dní akcie zaznamenaly 10% růst s potřebou korekce na cenu 41,5 USD.

Technická analýza ukazuje, že akcie by se mohly pokusit znovu dosáhnout ceny 43 USD. Pokud k proražení skutečně dojde, může následovat další růst až k 50 USD.

Pokud proražení úrovně rezistence 43 USD bude bez korekce, jedním z důvodů může být extrémní zájem investorů o akcie Bank of America. V tomto případě existuje možnost, že cena může velmi rychle dosáhnout ceny 50 USD.

Investice do Bankovního sektoru v USA - Závěr

Viděli jsme logiku identifikace společností z perspektivního odvětví ekonomiky a jmenovali dva největší zástupce uvedeného odvětví z hlediska tržní kapitalizace. Tentokrát je to finanční sektor, s akciemi JPMorgan Chase & Co a Bank of America.

Dále jsme analyzovali hlavní faktory, které ovlivňují akciový trh. Růst akcií finančních subjektů a růst americké úrokové sazby. Poslední cyklus takových nárůstů trval od prosince 2015 do března 2019. Během tohoto období akcie Bank of America vyletěly o 200 %. Svá historická maxima mohou obnovit i nyní.

* Minulá výkonnost nepředpovídá budoucí výnosy.

Upozornění na rizika: Prezentovaný materiál a informace zde obsažené slouží pouze pro informační účely a v žádném případě by neměly být považovány za poskytování investičního poradenství pro účely zákona o investičních společnostech 87(I)/2017 Kyperské republiky nebo jakéhokoli jiného formou osobního poradenství nebo doporučení, které se týká určitých typů transakcí s určitými typy finančních nástrojů.

jsou komplexní instrumenty a pokud s nimi obchodujete, existuje zde

jsou komplexní instrumenty a pokud s nimi obchodujete, existuje zde  , že kvůli finanční

, že kvůli finanční  přijdete rychle o

přijdete rychle o  . 69.88% účtů retailových investorů končí při obchodování s tímto poskytovatelem ve ztrátě. Zamyslete se nad tím, zda chápete, jak

. 69.88% účtů retailových investorů končí při obchodování s tímto poskytovatelem ve ztrátě. Zamyslete se nad tím, zda chápete, jak  se svými

se svými  .

.